金持ちに憧れるみなさんごきげんよう。前回の記事では「高配当 ETFのQYLDを積み立てていくとどうなるか?」という内容で記載をしたのを覚えているだろうか。検証前は、10年もあれば億万長者になれると信じて止まなかった私がいたのだが、世の中そう簡単ではなかったのである。

検証記事を以下に張り付けるが、結果はこうなった。

- 過去の同じ前提で株価(▲4.4%/年)・配当利回り(12%)が推移していくと仮定した場合:

- ①積み立て投資金額に関わらず、リターンは30年間で20%強

- ②不労所得(月20万円)だけで生きていくには、5万円/月で積み立てて30年間

- ③配当利回り・株価・為替などのその他の不特定多数の要因有り。上振れ・下振れの可能性大。

この芳しくない結果の理由の一つとして、キャピタルロスが考えられるだろう。上記計算前提において、過去の株価推移から4.4%/年で株価は下落する前提として計算している為だ。

ここで一つ疑問が湧くだろう。仮に配当利回りがQYLDと比べて低くともキャピタルゲインが得られれば、トータルでQYLDよりプラスになるのではないか?という点だ。

なので今回の記事では以下の内容をざっくりと纏めようと思う。素人なので認識誤りがあれば遠慮なく殴ってほしい。

QYLD、SPYD、QQQ、HDVの特徴

今回の検証にあたって必要な各銘柄の特徴を記載する。それぞれ特徴の異なるETF3銘柄を紹介する。

まず一番最初は我らがQYLDである。そもそものQYLDであるが、グロース株中心のNASDAQ100指数にカバード・コールという戦略を用いて運用されているETFである。キャピタルゲインは得られない代わりに、驚異的な配当利回りが特徴である。

- 銘柄 :QYLD

- 株価 :18.50 USD (2022年8月17日時点)

- 株価変動率:▲4.4%/年 (2017年8月(23.65 USD) から2022年8月(18.51 USD))

- 配当 :2.3750 USD (2021年7月-2022年7月)

- 配当利回り:12.8%/年

- 経費率 :0.60%(※)

- ※その日の資産額x0.006/365日として掛かる経費

その次に紹介したいのが、SPYDである。SPDRポートフォリオS&P500高配当株式ETFと呼ばれ、簡単に言うとS&P500指数構成銘柄のうち、高配当利回り上位80銘柄にほぼ均等に投資するETFである。適度なキャピタルゲインと配当利回りが特徴だ。

- 銘柄 :SPYD

- 株価 :43.03 USD (2022年8月17日時点)

- 株価変動率:+5.2%/年 (2017年8月(34.21 USD) から2022年8月(43.03 USD))

- 配当 :1.571 USD (2021年7月-2022年6月)

- 配当利回り:3.65%/年

- 経費率 :0.07%(※)

- ※その日の資産額x0.0007/365日として掛かる経費

その次はQQQだ。NASDAQ100指数の値動きに連動する米国株のインデックスETFとなる。圧倒的なキャピタルゲインが特徴だ。

- 銘柄 :QQQ

- 株価 :328.68 USD (2022年8月17日時点)

- 株価変動率:+26.5%/年 (2017年8月(141.23 USD) から2022年8月(328.68 USD))

- 配当 :1.81 USD (2021年9月-2022年6月)

- 配当利回り:0.57%/年

- 経費率 :0.2%(※)

- ※その日の資産額x0.002/365日として掛かる経費

どうだろうか、完全に異なる3パターンのETF候補たちが出揃ったのではないだろうか。

各ETFに10年間投資を続けた結果検証 (1万円の積み立て金額の前提)

検証するにあたり、以下の前提条件は明記しておきたいと思う。

・資金投入額:100 USD/月。配当金・余剰金はそのまま翌月に持ち越し。

・配当利回り:各ETFの銘柄に準拠

・期間 :2022年8月以降からの10年間

・株価変動率:過去5年間の株価変動と同じ比例するものとする。

・経費率 :各ETFの銘柄に準拠

・課税率 :30.315%

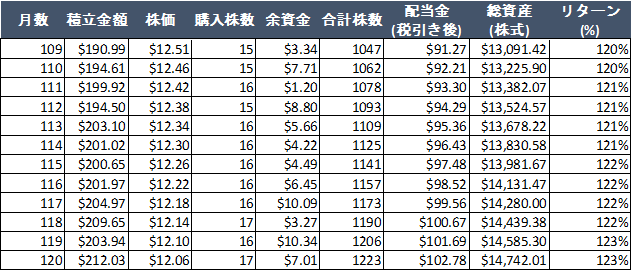

QYLD:10年目の投資実績

投資結果は以下だ。

- 投資額 :12,000 USD

- 総資産:14,742 USD

- 配当額:1,164 USD/年

- リターン率:+23%

所感だが、①株価の値下がりが大き影響し、結果として総資産ではあまりプラスにならない、②また分配金を再投資する際に約30%の税金が発生するため、高配当利回りと言えどもその恩恵を享受できない点がデカい、のではと考える。

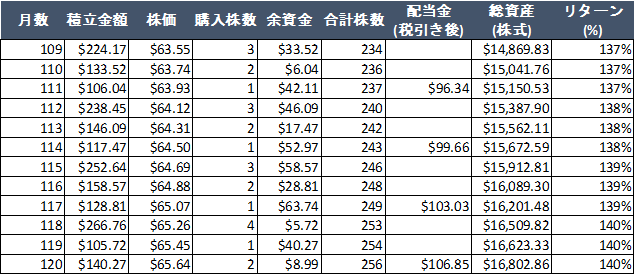

SPYD:10年目の投資実績

投資結果は以下だ。

- 投資額:12,000 USD

- 総資産:16,802 USD

- 配当額:406 USD/年

- リターン率:+40%

①株価が10年で1.5倍近くまで上がった影響もあり、キャピタルゲインが大きく膨らむ形となった。②配当金は当然、QYLDと比較すると劣っている。しかし、全体的な総資産ではQYLDを大きく上回る形となっている。

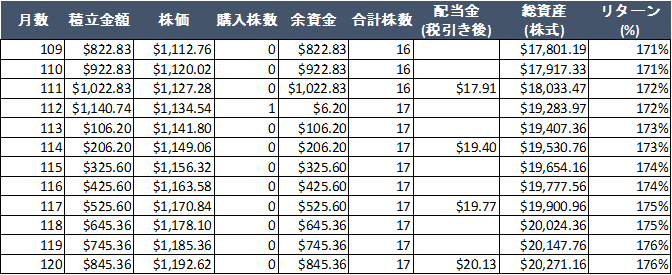

QQQ:10年目の投資実績

投資結果は以下だ。

- 投資額:12,000 USD

- 総資産:20,271 USD

- 配当額:77 USD/年

- リターン率:+76%

①株価が10年で2倍強近くまで上がった影響もあり、キャピタルゲインが大きく膨らむ形となった。そのため全体的な総資産ではQYLDやSPYDを大きく上回る形となっている。

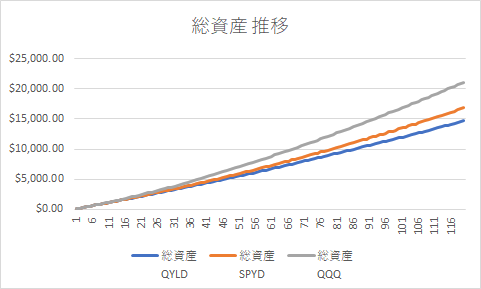

チャートに置き換えると以下の通りとなる。

結論・まとめ

これだけを見た場合に、以下の通りにQQQの圧勝となる。

- QYLD:リターン率:+23% (配当:1,164 USD/年)

- SPYD:リターン率:+40% (配当:406 USD/年)

- QQQ :リターン率:+76% (配当:77 USD/年)

この背景にはキャピタルゲインが全て寄与している。要は株価の上昇率が高ければ高いほど、リターンも大きくなっている。一方でQYLDは株価が下がるうえに、配当を再分配する際に課税対象(30%)となっている為、強みが存分に発揮できない。

じゃあここで一つポイントになるのが、本当にQQQは株価がそれほど上昇するのかという点だ。

過去5年間で2.3倍になっている。この前提である為、大きなキャピタルゲインとなっているのである。同じ比例式をたどるのかという点である。仮に10年後には328.49 USDから -> 1,192 USDに上昇するのかという点だ。(+23.5%/年の上昇率)。

実際に最長の期間で見た場合に、直近の5年では同様の上昇率がみられる。しかし、2000年前半から後半にかけては株価はヨコヨコとなっている。仮にこの時のヨコヨコの上昇率を適用するとなるのであれば、今回の検証結果も大きく変わると言える。

以上

コメント